Portafolio Fibrero Jubilación 5K - Mes 28 - Diversificar!

- 1 sept 2023

- 6 Min. de lectura

Actualizado: 20 sept 2023

Este es el mes 28 del Portafolio Fibrero Jubilación 5K. Toda la historia del portafolio está en esta liga por si quieres repasar los 28 meses que lleva la estrategia de inversión desde que se creó.

El objetivo de esta estrategia es estar acumulando CBFIs de Fibras Inmobiliarias por 15 años para llegar a una renta mensual de 5,000 pesos futuros, de ahí el nombre Jubilación 5K. Pero siempre hay que decir que los 5,000 pesos futuros se irán ajustando con la inflación. El objetivo de rentas mensuales ajustado es de 5,620. Van 28 meses de aportaciones, quedan 152 para terminar este proyecto de inversión.

Si estas iniciando en el mundo de las Fibras Inmobiliarias, no te pierdas el libro "Vivir de las Fibras - El nuevo modelo de inversión en bienes raíces". Disponible en Amazon y en Mercado Libre.

Hay cosas muy interesantes para compartir en este reporte mensual.

Ya les había comentado el mes pasado que ajusté el ingreso por CBFI de algunas Fibras que redujeron la distribución, en particular FMTY y NOVA. La explicación de la reducción está en el post anterior. Aquí va la liga. La gráfica de ingresos mensuales el mes pasado quedó así:

La reducción es a consecuencia de que algunas Fibras están repartiendo menos dinero por CBFI y pasé de 593 pesos de ingreso mensual a 574 pesos. Si ya no estuviera comprando más CBFIs o reinvirtiendo ganancias, tuviera una reducción en mi ingreso corriente.

Pues a pesar de la reducción en distribución por CBFI, vean más abajo cómo quedó la renta mensual con la compra que hago cada mes y la reinversión de ganancias. Es interesante elaborar un poco más acerca de esto más abajo.

El otro asunto relevante es que para algunas Fibras el valor del CBFI ha estado presionado, creo yo que a consecuencia de la reducción de la distribución, causado por el impacto del superpeso. Al corte de este reporte el USD sigue a 17 pesos y en el mes de Agosto llegó hasta 16.80. Esto ha hecho que el precio de FMTY tenga un retroceso de un 14% vs su máximo, mismo dato para el precio de CBFI de Fibra NOVA. Son dos historias distintas ya que el precio del CBFI de FMTY está muy parejo a su NAV-CBFI, mientras que el de NOVA, con todo y la bajada de precio, aún sigue muy por arriba de su NAV-CBFI.

El caso aislado de resistencia a la bajad de precios ha sido Fibra MQ. El precio del CBFI tocó máximos históricos y se ha quedado arriba. Fibra MQ tiene exactamente el mismo impacto en sus ingresos por el superpeso, pero pareciera que el mercado está más interesado en seguir comprando MQ y a cambio vender FMTY y FNOVA ... por contrastar las 3 Fibras.

Para el caso de FUNO, no tuvo mucho movimiento durante el mes de Agosto.

Para el caso de Danhos, sus ingresos no están dolarizados. El lastre que tiene Danhos es el sector de Oficinas, que sigue muy lenta la recuperación y va a ser difícil que pueda renovar contratos a precio competitivo. Aunque el sector ha sido un lastre, Danhos tiene un nivel de deuda muy bajo, por lo que le da mucha flexibilidad para sortear la crisis inmobiliaria de oficinas. En el post pasado comenté con más detalle del grave problema global que hay con el sector de oficinas. Siempre será conveniente cuidar la deuda, para sortear cualquier crisis. Esa máxima aplica para empresas y hasta para las finanzas personales.

Entre que unas Fibras han subido de precio y otras han bajado, las dos claves del éxito ha sido 1) Diversificar en sectores y 2) El famosísimo Dollar Cost Average (DCA), que en español le decimos "promediar". Ya van 28 meses de que inicié esta estrategia y compro CBFIs cada fin de mes, al precio que estén. Hay meses que compro "barato" y meses que compro "caro" pero en el tiempo, mi costo se va promediando y eso ayuda a mantener un excelente balance de valor de los activos. No perdamos de vista el poder de la diversificación y el DCA.

Aportaciones Acumuladas

Este es el resumen de aportaciones acumuladas. La estrategia de inversión inició en Abril del 2021.

28 meses después de haber iniciado esta estrategia, llevo 78,002 pesos de capital aportado y acumulado en el portafolio Fibrero Jubilación 5K. Este valor no incluye las rentas cobradas y reinvertidas y la ganancia por la venta de Terrafina. Es sólo mi capital aportado ... dinero que ha salido de mi bolsa.

Valor del Portafolio y Rendimiento Acumulado

Al cierre de Agosto, el valor del portafolio es de 87,036.11 pesos. Este valor incluye las aportaciones mensuales regulares, la plusvalía ganada por cada emisora y las rentas reinvertidas en el transcurso del año. En otras palabras, he aportado 78,002 pesos de mi esfuerzo mensual y si decido vender el portafolio, me llevaría 87,036 pesos (menos la respectiva comisión del .25%)

En el mes de Agosto se sintió el impacto en la bajada de precios de algunas emisoras:

Todas mis emisoras con buenos fundamentales, algunas de ellas con mejores fundamentales que el año pasado (por ejemplo FMTY), pero el mercado va "para otro lado" con el precio. Así es esto ... son épocas en donde estoy comprando "barato" algunas emisoras. En Enero y Febrero de este mismo año estuve "comprando caro". No perdamos de vista el DCA.

Compra de Fibras

Como cada mes, esta es la distribución que uso para comprar Fibras:

El año pasado salí de SHOP (a tiempo! 😀) y este año salí de Terra. En ambas ya no hago compras de Fibras y el capital invertido lo reasigné en las Fibras actuales. La columna que dice "Nueva Distribución" es como voy asignando el dinero con cada aportación mensual que hago. Fibra PL es a la que menos dinero asigno y las que tienen el 20% (UNO, Danhos, MQ y MTY) son a las que más dinero asigno cada mes.

Cuando cobro rentas, ese dinero lo sumo a mi aportación mensual regular y uso la misma distribución que muestro arriba. Si en este mes cobré 1,000 pesos de rentas, mi aportación total sería de 3,550 que es la aportación regular (2,550) más las rentas cobradas.

Rentas Cobradas

Estas son las rentas cobradas a Agosto del 2023:

A manera de referencia, en el 2022 (todo el año) cobré 2,843 pesos 😀. El portafolio va agarrando fuerza con las aportaciones y la reinversión de las ganancias.

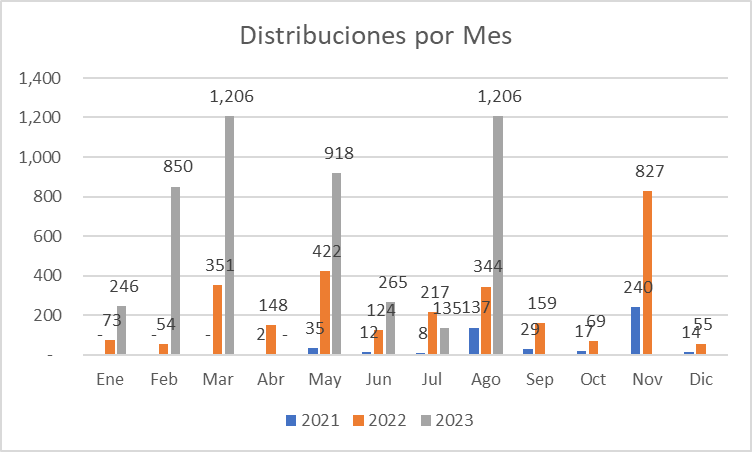

Las rentas cobradas por mes van así:

Y considerando los CBFIs comprados en Agosto, las rentas mensuales "planchadas" se ven así:

Aquí es en donde hay algo interesante. El mes pasado hubo un impacto en el ingreso mensual ya que bajé las rentas a repartir de un par de Fibras (FMTY y NOVA). Eso hizo que mi ingreso mensual se ajustara a 574 pesos. Con la aportación de Agosto y la reinversión de ganancias, mi ingreso mensual ahora es de 598 pesos, considerando la reducción de ingresos que hice el mes pasado.

Que se aprende de aquí, que el impacto en la reducción de rentas se compensó con un solo mes de aportación. Esto sólo pasa en los primeros años del portafolio, ya que la aportación sigue siendo relevante vs el capital invertido. Si estuviera en el año 10 del proyecto de inversión, hubiera necesitado más aportaciones para recuperar el mismo ingreso mensual. En la medida que FMTY y NOVA vayan incrementando sus rentas a repartir, el ingreso subiría por eso y por las aportaciones regulares mensuales.

Y este es el detalle de renta por emisora al cierre de Agosto con los CBFIs ajustados a la baja desde el mes pasado:

La gráfica que sigue es la no-tan-nueva. Es el desarrollo de las rentas cobradas por mes desde que inició el portafolio, comparando año con año.

Vean cómo va creciendo Agosto vs los 2 años anteriores. El primer año cobré 137 pesos, luego en el año 2 cobré 344 pesos y este año 1,206 pesos. De eso se trata una estrategia de ingresos. 😀😀😀

Desempeño por emisora

Así van las emisoras del portafolio al cierre de Agosto 2023:

Ya les comenté un poco arriba. El mercado ha estado castigando el precio de FMTY, aun y que al corte del trimestre tiene mejores fundamentales que el año pasado. Fuerte presión en los ingresos dolarizados, no sólo para FMTY sino que también para todas las industriales.

Danhos es la otra FIBRA que le han pegado al precio. Similar a FMTY, trae buenos fundamentales, pero tiene exposición al sector de oficinas. Lo comenté el mes pasado, hicieron una compra de un terreno que debemos de escuchar noticias pronto.

MQ en máximos históricos y se refleja en mi variación histórica acumulada.

Todas mis emisoras con buenos fundamentales y la variabilidad que ha habido en precios son buenas entradas para seguir acumulando.

En resumen

Sigue el impacto fuerte que ha tenido el tipo de cambio, pero es un factor externo a la operación de las Fibras. Sigue siendo un excelente año operativamente hablando y el pronóstico para el portafolio sigue siendo muy bueno.

¡Saludos!

En otras palabras...

Tiene tiempo sin leer sobre su estrategia principal, el famoso portafolio fibrero... :S

Algún motivo específico por el cual ya no hay noticias?

Saludos!!! y de nuevo exceletne información. Gracias por compartir.

Hola Master,

Tiene algun comentario sobre las recientes noticias que atañan a la famosa y polemica FIBRA ONO?

¡Hola Luis! Excelente trabajo y mucho éxito en el portafolio 5K